净利润大涨却罚单不断,后起之秀亿联银行“蒙眼狂奔”暗藏隐忧

文|恒心

来源|博望财经

漩涡中的亿联银行频频“水逆”。

近日,根据交易商协会在官网披露,亿联银行因“收取发行人部分财务资助,涉嫌违反相关管理规定”被要求进行自律调查。虽然亿联银行表示,“已经向交易商协会提供自律调查情况说明,对该业务进行事实陈述”,但目前仍在等待交易商协会组织答辩会议。

此外,亿联银行还接连收到百万级罚单,投诉量更是常年居高不下,根据银保监会网站公布的吉林银保监局办公室关于2022年银行业消费投诉情况的通报显示,亿联银行投诉量、投诉增长率在地方法人机构中均最高;亿联银行个人贷款业务投诉量在所有机构中最高。

唯一值得庆幸的是,亿联银行2022年业绩表现还可以,净利润更是逆势增长86%。

东北首家民营银行亿联银行还能讲出好故事吗?

成长有目共睹,但瑕疵也常伴左右

据公开资料显示,亿联银行成立于2017年5月,由中发金控投资管理有限公司和吉林三快科技有限公司等7家民营企业发起设立,产品定位为依托互联网开展的小微及普惠金融服务。

诚然,经过6年的发展,“年轻小将”亿联银行的成长也是有目共睹的。

根据2022年财报显示,亿联银行实现营业收入10.83亿元,同比下降24%,但净利润却同比大幅增长86%至0.96亿元,扣非净利润相应同比增加81%至1.02亿元。

截至2022年末,亿联银行资产总额536.45亿元。其中,个人存款余额237.85亿元,线上存款客户数达到242.71万,较上年末增长15.36%;理财代销业务全年销售28.4亿元,较上年增长94.52%。各项贷款余额374.59亿元,负债总额503.34亿元,其中各项存款余额303.96亿元。

与此同时,亿联银行风险抵御能力也在进一步增强,2022年末不良贷款余额6.04亿元,不良贷款率同比下降0.14个百分点至1.61%。

但不得不承认的是,亿联银行整体规模还较小,此外存贷比高居不下。

数据是最好的证明。截至2023年3月末,亿联银行的存贷比高达120%以上,较行业均值80%左右大幅高出40个百分点。此前2018年至2021年,亿联银行的存贷比持续大幅上涨,分别为60%、81%、104%、105%。从数值上来看,短短5年间亿联银行的存贷比已经翻倍。

遭自律调查,是“嘴硬”还是“无罪”?

最令亿联银行“无厘头”的,莫过于这次自律调查。

今年3月末,中国银行间交易商协会在官网发布,本着“一案双查”、“一案深查”原则,交易商协会近期在查处四平市城市发展投资控股有限公司案件时,发现光大证券作为主承销商和簿记管理人,未合规开展发行工作;吉林银行、亿联银行违规收取发行人大额财务资助,富国资管协助相关发行人直接或者间接认购自己发行的债券。上述4家金融机构的相关行为均涉嫌违反银行间债券市场自律管理规则,依据《银行间债券市场自律处分规则》,交易商协会已对4家机构开展自律调查。

时隔近1个月,亿联银行对上述事项回应称,所谓“发行人大额财务资助”其实是早在2020年,亿联银行投资的一笔地方债,约定产生的收益补差款,全部计入利息调整科目,按月摊销至利息收入,与票面利息收益均计入亿联银行投资收益损益中,而并未进行任何违规调整,不存在违规收取发行人大额财务资助行为。

此外,亿联银行进一步补充道,“亿联银行作为投资人,一直严格按照投资相关规范进行业务操作。根据《非金融企业债务融资工具簿记建档发行工作规程》(协会公告〔2020〕14号发布)第三条、二十八条,和《非金融企业债务融资工具发行规范指引》(协会公告〔2020〕14号发布》第二十二条等规定,亿联银行作为投资方,并无任何主导地位及作用。”同时还表示,“目前已经向交易商协会提供自律调查情况说明,对该业务进行事实陈述,正在等待交易商协会组织答辩会议”。

据有关媒体报道,一些金融分析人士表示,“近年来,银行等金融机构的自律调查已经成为常态。通过自律调查,银行可以更好地规范自己的行为,减少违规行为的发生,同时也可以避免监管机构介入带来的不利影响。银行自律调查对于维护市场的健康发展,增强交易者的信心,提高市场的透明度和效率,都具有重要的意义”。

最后,亿联银行表示,“自成立以来,该行严格按照监管要求运营,不断提升自身的科技能力及风险防控能力,关于此次事件,也严格遵守债券市场化投资要求,规范操作,目前已经向交易商协会提交申辩材料,相信交易商协会会给我行一个公平、公正的结果”。

合规问题屡见不鲜,投诉量居高不下

虽然交易商协会的结果目前还尚未得知,但亿联银行也该好好反省了,接连吃下百万级罚单,合规问题屡见不鲜,投诉量也是居高不下。

去年11月,亿联银行因“三宗罪”被罚款140万元。

根据吉林银保监局公示的行政处罚信息显示,亿联银行涉及的主要违法违规事实包括,在办理个人经营性贷款过程中,贷款“三查”不到位,未严格执行受托支付管理相关规定,导致贷款资金未按约定用途使用;超过借款人营运资金测算需求发放流动资金贷款,导致信贷资金回流至借款人;同业借款授信调查不审慎行为。同时,谭鹏、闫寒、曹文浩、李伟四人对亿联银行上述违规行为负主要责任,也均被吉林银保监局予以警告。

事实上,这只是亿联银行被监管处罚的冰山一角。

2021年初,亿联银行因未能建立有效的个人贷款全流程管理机制,被吉林银保监局罚款20万元;时隔仅三个月,又因未准确、完整、及时报送个人信用信息;未按规定处理异议;未按规定报送大额交易报告或可疑交易报告;为客户开立匿名、假名账户等“四宗罪”被中国人民银行长春中心支行罚款164.4万元。

频吃罚单的背后,凸显亿联银行内控管理不到位,也在时刻为激进扩张行为敲响警钟。

此外,庞大的消费投诉量也令亿联银行倍感压力。

今年3月中旬,银保监会网站公布的吉林银保监局办公室关于2022年银行业消费投诉情况的通报显示,亿联银行投诉量、投诉增长率在地方法人机构中均最高,同时个人贷款业务投诉量在所有机构中最高。

据悉,在2022年地方法人机构投诉整体出现下降趋势的背景下,亿联银行投诉却呈现高速上升趋势,同比增长近3倍至1042件。同时,2022年亿联银行个人贷款业务投诉量同比增长超3倍至1008件,占该业务类型总投诉量的48%,占亿联银行总投诉量的97%,远超排在第2位的工商银行吉林省分行(141件)。

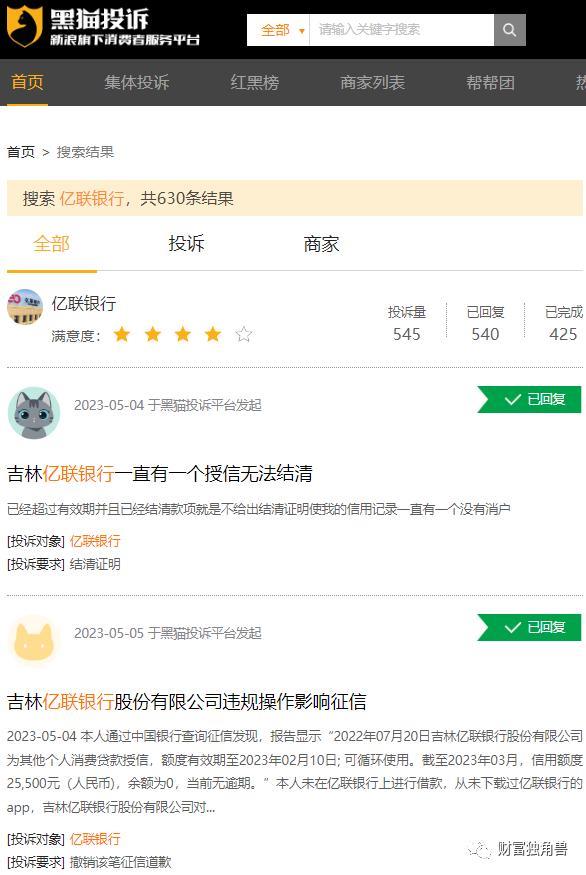

根据黑猫投诉平台显示,亿联银行涉及500多条投诉量,主要包括违规发放高利贷款、贷款故意拖延结清时间、暴力催收等。

资料来源:黑猫投诉平台。

据一名投诉者称,“亿联银行作为资方,通过桔多多平台,发放贷款,桔多多平台用会员费的名义,收取高额砍头息,投诉后拒绝退款,态度极其恶劣。”还有投诉者表示,“本人在洋钱罐有一笔借款金额11900元,亿联银行作为资方,联合洋钱罐平台违反国家规定,用各种担保费,担保咨询服务费,债务管理收取利息,远超国家年利24的规定,现诉求退还多余利息。”

本就前途无量的“年轻小将”亿联银行,应该多一些思考,少一些冲动。